三井住友DSアセットマネジメントは、

SMBCグループの資産運用会社です。

アクティブ元年・

日本株ファンドとは

当ファンドは三井住友DS投信直販ネット「専用」の商品です

企業価値の向上や市場評価の見直しが見込める「いい企業」をしっかり選んで投資することが

中長期的な資産形成を考える上で最も大事なことと当社では考えています。ただ将来の企業価値を個人で見抜き、投資判断をしていくことは非常に困難なことです。

当ファンドでは、三井住友DSアセットマネジメントの経験豊富なファンドマネージャーが、徹底的な

リサーチ(企業取材等)を通じて、皆さまに代わって「いい企業」を発掘し、厳選して運用します。

アクティブ元年・

日本株ファンドの魅力

※QUICKの投信属性が同様のファンドと比較。2019年9月現在、投資対象地域「国内」、投資対象資産「株式」、キーワード「アクティブ」全体の平均運用管理費用は税込み年1.5167%(消費税率10%として計算)

優れた実績のある運用チームが担当

三井住友DSアセットマネジメントは国内トップクラスの日本株アクティブ運用会社です。その中でもプロの機関投資家にも認められ、長期にわたり優れた実績を有するチームが当ファンドの運用を担当します。

三井住友DSアセットマネジメント

古賀 直樹Naoki Koga

シニアファンドマネージャー

1997年に千代田生命保険(現ジブラルタ生命保険)に新卒入社し、翌年から国内株式運用業務に従事。その後、2001年3月にトヨタアセットマネジメント(現三井住友DSアセットマネジメント)に入社。同社を代表するアクティブファンドであるトヨタアセット配当フォーカスオープン(現三井住友・配当フォーカスオープン)の運用を立ち上げから約10年間担当し、リスクを抑えつつ市場平均を上回る良好な実績を残す。三井住友DSアセットマネジメントでは現チームに参加し、徹底したリサーチに基づく銘柄選択手法に磨きをかけ、同チームの機関投資家向けファンドの実績に貢献。

「ファンドマネージャーとしての仕事はお客さまに支えられて存在している」ということを信条とし、常にプロとしての責任感を心に刻みながら、日々企業訪問・リサーチに奔走している。

-

金子 将大

Masahiro Kaneko

シニアファンド

マネージャー -

木田 裕

Hiroshi Kida

シニアファンド

マネージャー -

梅原 康司

Koji Umehara

シニアファンド

マネージャー

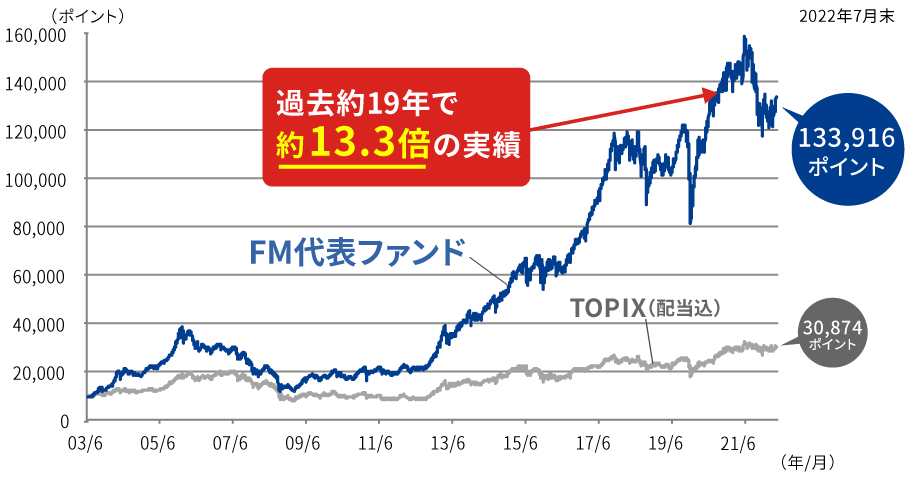

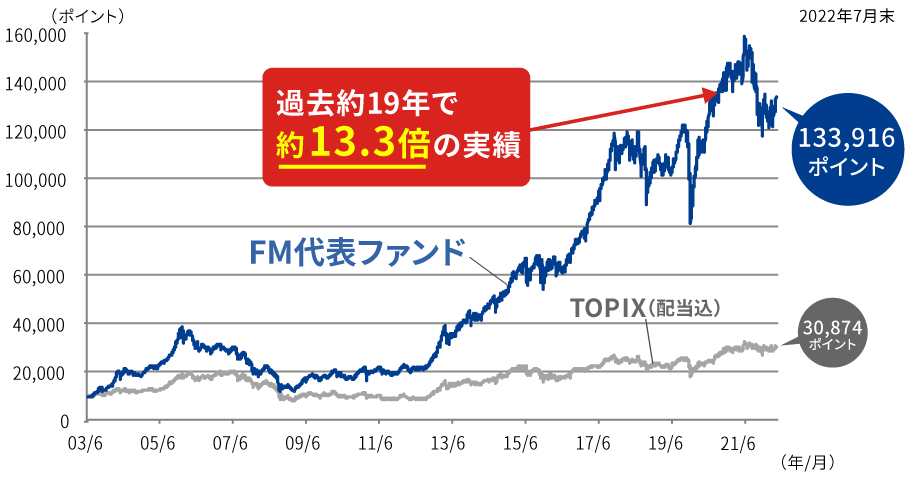

中長期的に市場平均を

上回る運用実績!

当ファンドの運用チームが担当する機関投資家向けの代表ファンド(FM代表ファンド)は、 2003年7月に運用を開始しました。中長期的に市場平均を大きく上回る実績を残しています。

FM代表ファンドとTOPIXの

パフォーマンスの推移

※1 2003年6月末(FM代表ファンドの設定日の前日)~2022年7月末。

※2 FM代表ファンドは、当ファンドと同じ運用チームが担当する「国内中小型マザーファンド」の実績から当ファンドの信託報酬(年1.078%、税込み)を控除して算出。

※3 比較対象はFM代表ファンドのベンチマークであるTOPIX(配当込)を使用。2003年6月末を10,000として指数化。

(出所)FactSetデータ等を基に三井住友DSアセットマネジメント作成

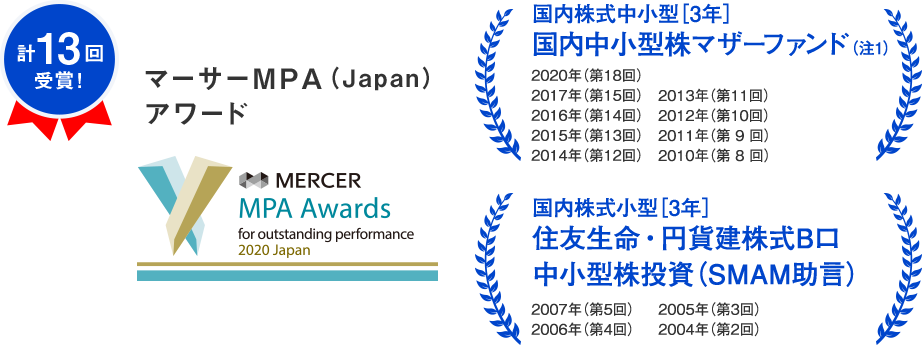

輝かしい受賞歴!

当ファンドの運用チームが担当する機関投資家向けの代表ファンド(FM代表ファンド)および同種運用の助言プロダクトは、世界的な資産運用コンサルタントであるマーサーの日本法人であるマーサージャパンより、優れた運用成績を評価され、以下の表彰を受けています。

(注1) 旧「SMAM 国内株式中小型」と同一プロダクトです。

※ 当該受賞評価は過去の一定期間の実績を分析したものであり、将来の運用成果等を保証するものではありません。

※ 上記は、FM代表ファンド及び同種運用の助言プロダクトの受賞歴であり、当ファンドの受賞歴ではありません。

※ マーサーMPAアワードについての留意事項はページ下部をご覧ください。

徹底的なリサーチを通じて

「いい企業」を発掘

運用チーム全体で年間2,000件以上の企業取材を行うことで、社会に新たな付加価値を提供する「いい企業」を発掘し、財務諸表だけでは読み取れない「企業の未来の姿」を見極めて投資します。

ファンド

組入上位10銘柄

(2022年7月29日現在)

(組入銘柄数:108)

| 順位 | 銘柄名 | 業種 | 銘柄紹介 | 組入比率 |

|---|---|---|---|---|

| 1 | エムアップホールディングス | 情報・通信業 | ファンクラブやファンサイトの運営事業と、電子チケット事業を中心に展開しています。ファンサイトは新規開設に加え、既存サイトでのサービス強化により成長しています。電子チケットは2次流通や付加サービスの提供などにより、今後の成長が期待できます。 | 2.2% |

| 2 | カナミックネットワーク | 情報・通信業 | 自治体、医師会、事業者などに医療・介護・子育て分野のクラウドサービスを提供しています。解約が少なく、導入顧客の積上げが見込めます。先行投資で利益が伸び悩んでいますが、中期的には大手介護事業者向けのサービスが開始予定で成長が期待できます。 | 1.9% |

| 3 | ライク | サービス業 | 人材、保育、介護の3事業を展開しています。保育、介護はM&Aにより加わった事業で、人材事業の採用・定着ノウハウを活かすことで成長事業となっています。人材、保育の分野で事業領域の拡大や収益の多様化を進めており、さらなる成長が期待できます。 | 1.8% |

| 4 | 北興化学工業 | 化学 | 農薬と化学品原料の製造・販売を行っています。化学品原料では工場の能力拡大により、半導体レジスト材料の売上が拡大しています。半導体の需要増、微細化の恩恵を受けて、今後の成長が期待できます。 | 1.8% |

| 5 | ケアネット | サービス業 | インターネットを活用した製薬企業向けの営業支援サービスが主力事業です。業界2位の20万人の医師会員を確保していることが強みです。製薬企業のマーケティングの構造的な変化(DX)が追い風となり、中期的な成長が期待されます。 | 1.7% |

| 6 | IJTT | 輸送用機器 | 鋳造・鍛造・機械加工部品等をトラック、建機メーカーに供給しています。コロナ禍に落ち込んだ生産が回復過程にあり、キャッシュ創出力が高まるとみています。企業価値が大幅に過小評価されており、業績回復とともに評価が高まると考えています。 | 1.6% |

| 7 | エラン | サービス業 | 入院生活に必要な衣類、タオル、日用生活用品をセットにして提供しています。感染症予防の観点から施設内での利用率も高まっています。病院や介護施設での新規採用施設数が増加しており、ストック型のビジネスとして今後も成長が期待できます。 | 1.6% |

| 8 | NECネッツエスアイ | 情報・通信業 | 企業や通信事業者、官公庁、社会インフラ事業者などに対し、幅広い情報通信システムをシステム構築から施工・サービスまで一貫して提供しています。デジタル化や働き方改革に注力することで受注を拡大しており、今後の成長を期待しています。 | 1.5% |

| 9 | 船井総研ホールディングス | サービス業 | 中小企業向けに経営コンサルティングをしている企業です。成長支援、人材開発支援、価値向上支援、デジタル化支援、採用支援など多彩なメニューで中小企業の課題解決をサポートできる点が強みです。コロナ後を見据えて需要は強いとみています。 | 1.5% |

| 10 | トランザクション | その他製品 | 企業の販促物やエンタメ向けのグッズ等に強みを持ち、雑貨製品の企画・デザインから生産(委託)・生産品質管理・販売まで一貫した事業を展開しています。在庫をリアルタイムに連携したEC戦略を強化しており、売上・利益の拡大が期待できます。 | 1.5% |

※1 組入比率は当ファンドの純資産総額を100%として算出。

※2 業種は東証33業種による分類です。

(出所)三井住友DSアセットマネジメント作成

※ 当ファンドの将来の投資成果等を示唆あるいは保証するものではありません。

※ 当ファンドにおいて今後も上記銘柄の保有を継続するとは限りません。また上記銘柄の推奨を目的とするものではありません。

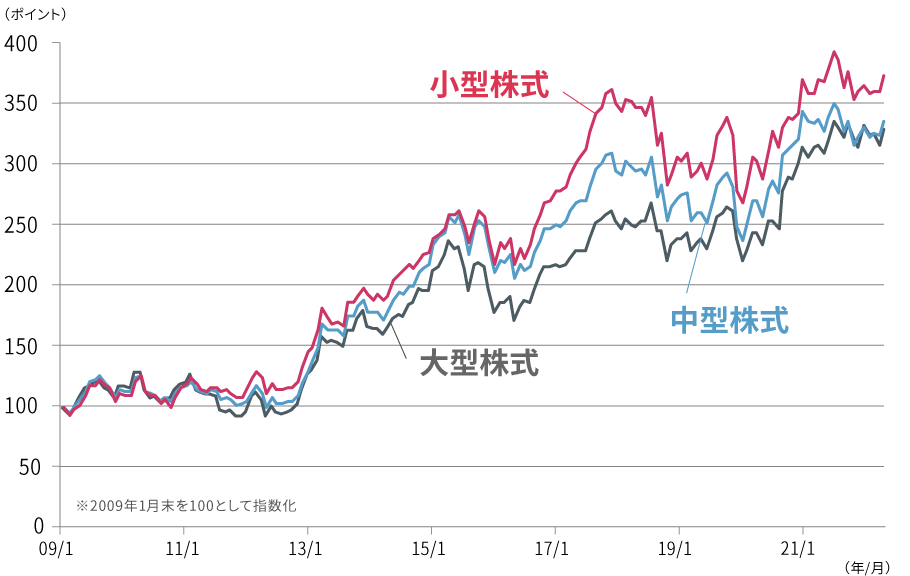

企業規模にとらわれず

成長期待の高い銘柄に投資

インデックス運用の場合、時価総額の大きな銘柄の影響を受けやすく、中長期的な株価の成長を享受していくことが難しい場合があります。当ファンドでは、企業規模にとらわれず、成長期待の高い中小型の銘柄にも積極的に投資することで、中長期的に高い収益の獲得を目指していきます。

運用報告動画

購入時手数料0円

<マーサーMPAアワードについて>

マーサーMPAアワードは過去の定量結果だけによる表彰であり、マーサーがマーサーの顧客に運用商品を推薦する場合に利用する定性評価とは何の関係もないものです。運用商品のリターン・データは運用報酬控除前であり、顧客が利用する際には、運用報酬の違いを考慮する必要がありますので、表彰対象と同じ期間に表彰された運用商品を使っていても、表彰と同一の結果を得られるわけではありません。また、表彰に利用した評価基準が適切な方法であると保証するものではありませんし、表彰のために使ったデータや計算が正しいものであると保証するものでもありません。マーサーはこのアワードを受けた運用会社について何の保証をするものでも責任を持つわけではありません。過去の実績は将来のリターンを保証するものではありません。詳細はマーサーのホームページをご覧ください。

<「アクティブ元年・日本株ファンド」のお取引について>

当社において本ファンドの取引が行われる場合は、以下によります。

- お取引にあたっては、当社にて投信総合取引口座、投資信託受益権振替決済口座の開設が必要となります。

- お取引の注文に際し、原則として、あらかじめ当該注文に係る代金の全額を当社指定の銀行口座にご入金いただき、ご注文をお受けいたします。

- お取引が成立した場合には、取引報告書(契約締結時交付書面)を電磁的方法または郵送にて、お送りいたします。

- お取引をされたお客さまには、取引残高報告書を3ヵ月ごとに(直近に取引残高報告書を作成した日から過去1年間、お取引がない場合であって投資信託の残高があるときは、当社所定の時期に年1回以上)、交付します。

- 購入時手数料はかかりません。

- 購入単位(購入代金の単位)は以下の通りとなります。

スポット購入の場合 1万円以上 1円単位 定期積立プランの場合 1千円以上 1千円単位 - 換金単位は以下の通りとなります。

口数指定の場合 1口単位 金額指定の場合 1円単位 - 解約代金の支払いは、解約請求受付日から起算して5営業日目以降となります。

- 運用管理費用(信託報酬)は純資産総額に対して年1.078%(税抜き0.98%)となります。

- 信託財産留保額は、換金時1口につき、換金申込受付日の基準価額に0.15%の率を乗じた額が差し引かれます。